Los que estudiamos el mundo de la inversión sabemos que nuestro cerebro tiene ciertos sesgos de comportamiento y limitaciones que normalmente juegan en contra de nuestros rendimientos. Una

de las corrientes en economía más recientes, el behavioral finance, fue reconocido en 2017 con el

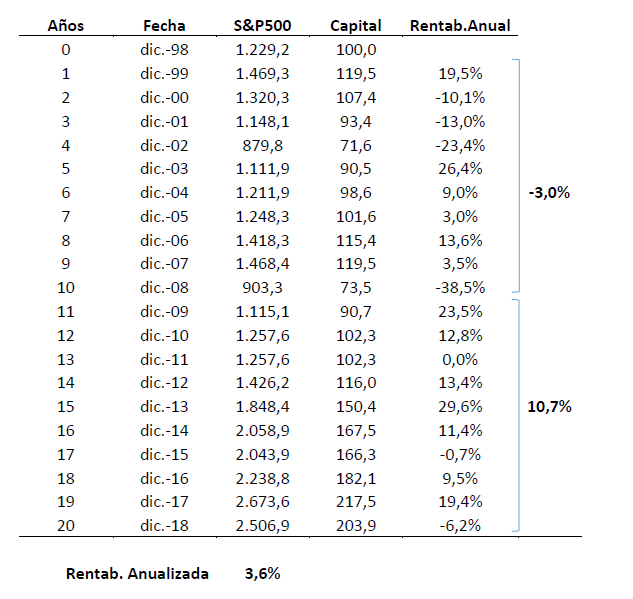

Premio Nobel de Economía concedido a Richard Thaler. Además de los libros de Thaler, se pueden encontrar otras fuentes de fácil y amena lectura relacionadas con este tema, como por ejemplo el libro de Rolf Dobelli “El arte de pensar”. En éste último, el autor dedica diferentes capítulos a retratar una larga lista de sesgos de comportamiento, y lo hace con ejemplos muy ilustrativos. Uno de ellos está dedicado a la limitación de nuestro cerebro con el cálculo exponencial. Podemos hacer cálculos lineales de forma fácil (8+8+8+8+8 =40), pero no cálculos exponenciales (8x8x8x8x8=32.768). Esta limitación nos lleva a considerar de forma intuitiva que si sufrimos una caída del valor de nuestras inversiones de un 50%, volveremos a recuperar nuestro capital inicial con una subida de igual cuantía, un 50%, cuando la realidad no es esa. En tal caso nos quedaríamos en un 75% del capital inicial (50 * (1+50%)). En realidad necesitaríamos un incremento del 100% para volver al punto de origen. Este poco intuitivo efecto de la sucesión de rendimientos positivos y negativos me lleva a analizar uno de los riesgos a los que se expone un inversor. Me refiero al “Sequence Risk” o Riesgo de secuencia en los rendimientos. Para ilustrar el caso tomaremos datos reales del índice S&P500 desde el año 1.999 hasta el 2.018 tal y como muestra la siguiente tabla:

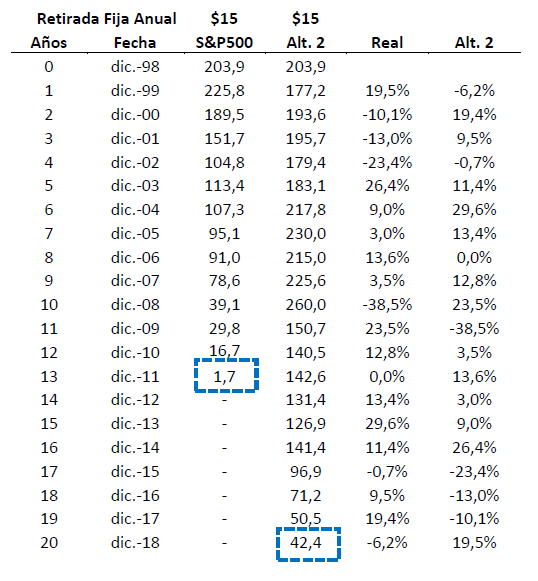

Lo que podemos observar en esta tabla es una rentabilidad anualizada de estos 20 últimos años del +3,6% en el S&P500, si bien la secuencia de rentabilidades ha sido muy diferente en los 10 primeros años, -3,0% anualizada, mientras que en la segunda década, el mismo índice ha ofrecido una rentabilidad anualizada de +10,7%. Esta diferencia entre los dos decenios puede parecer poco llamativa, sin embargo, las cifras absolutas resultan más clarificadoras. El individuo que invirtió 100$ el 31 de diciembre de 1.998 se encontró un capital de 73,5$ a la misma fecha del año 2.008, es decir una pérdida del 26,5% tras 10 años, una situación verdaderamente dolorosa. En el extremo opuesto, ese mismo inversor ha visto casi multiplicar por 3 su capital desde 73,5$ hasta los 203,9$ durante los 10 años restantes. La diferencia es enorme y nos recuerda la máxima de mantener firme la convicción y permanecer invertidos con una visión a largo plazo, frente a los impulsos de abandonar que la mayoría de nosotros tendríamos pasados los primeros 10 años, justo en el peor momento. Volviendo al tema que nos ocupa en este artículo, la reflexión que se plantea es, ¿qué pasaría a nuestro capital si el orden en la secuencia de rentabilidades fuera justamente el opuesto? Es decir, ¿cambiaría nuestro resultado final si disfrutáramos de unos primeros 10 años del 10,7% de rentabilidad anualizada y un -3,0% anual durante los 10 últimos años? La respuesta se resume en una palabra, depende. En concreto depende de si nos encontramos en la fase de ahorro (inversión inicial que mantenemos durante los 20 años) o bien si estamos en la fase de jubilación o “disfrute/retirada parcial” del capital ahorrado.

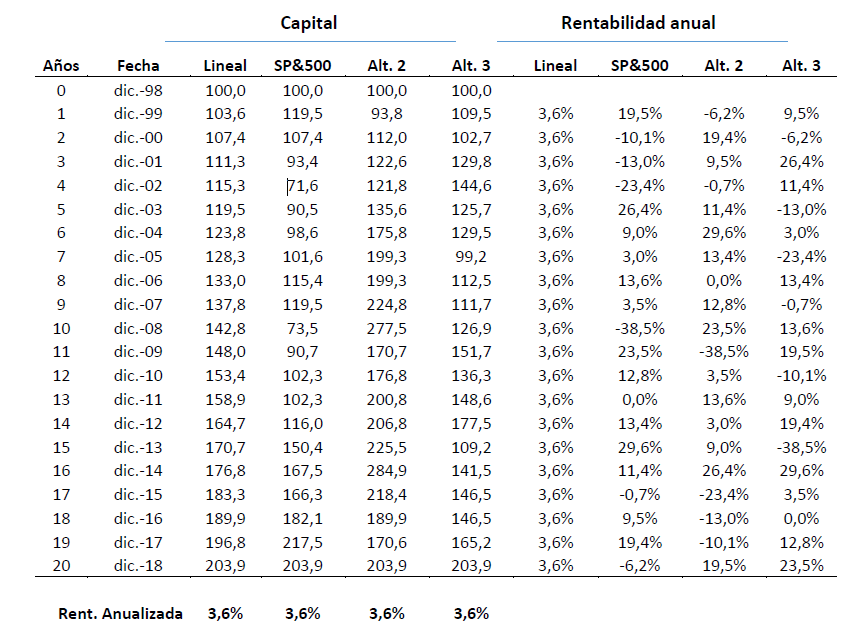

En el primer caso, un inversor que invierte una cifra inicial y permanece invertido siempre, obtendrá el mismo resultado final en cualquiera de las alternativas siguientes:

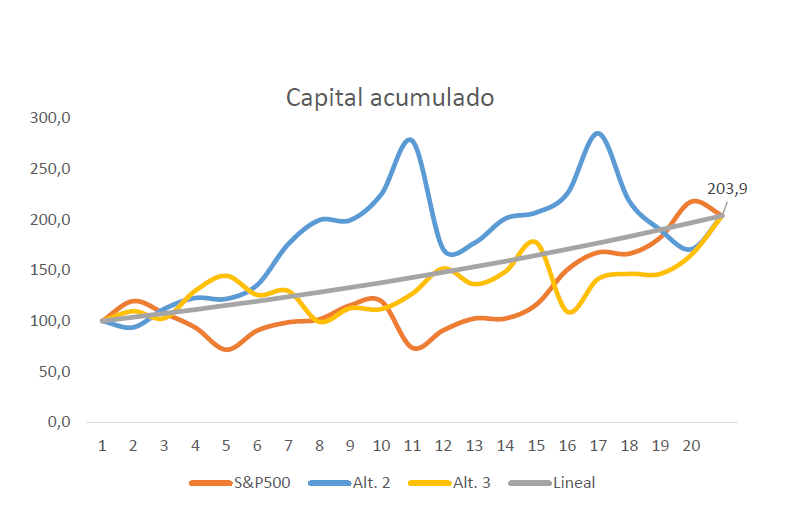

La rentabilidad lineal muestra la evolución del capital acumulado aplicando un rendimiento igual todos los años al 3,6%, la rentabilidad SP&500 se refiere a la del índice SP&500, la Alternativa 2 sería la misma secuencia de retornos anuales pero tomados en orden inverso, y por último la Alternativa 3 simplemente es un orden de rentabilidades aleatorio.

Lo que podemos afirmar en este caso es que el orden en que se produzcan los retornos, siempre que mantengamos la estrategia “buy & hold”, no afecta al resultado final.

De forma gráfica:

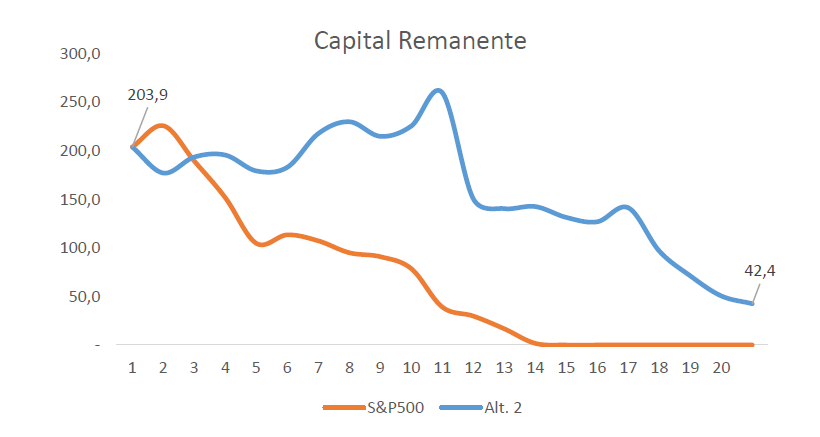

Sin embargo, el resultado es bien diferente cuando nos encontramos en la etapa de jubilado, donde una vez acumulado el capital ahorrado, retiramos una cifra fija anual para complementar la pensión recibida.

Tomando el capital final ahorrado de $203,9 y retirando $15 de forma fija cada año para complementar nuestra pensión, las diferencias en el orden en que se producen las rentabilidades de mercado tienen un impacto enorme. En el caso de los retornos reales (S&P500), nuestro capital se ha esfumado prácticamente al final del año 13, mientras que si el orden de las rentabilidades fuera el inverso, llegaríamos al final del año 20 con un capital excedente de $42,4 habiendo disfrutado además de nuestra renta complementaria anual de $15 durante los 20 años.

De forma gráfica:

Lo que podemos concluir de este análisis es que, en primer lugar, pensar en rentabilidades medias de períodos largos puede llevarnos a asumir de forma errónea una distribución lineal durante todos los años, y por tanto, podemos encontrarnos un ciclo adverso que dure unos cuantos años justo en una etapa como la de jubilado donde nos afectaría de forma muy adversa.

¿Te gustaría saber más sobre finanzas personales y cómo rentabilizar tus ahorros?

Autor:

Ricardo Estellés

European Financial Advisor (EFA), Licenciado en Administración y Dirección de Empresas por la UV. Adicionalmente ha cursado estudios de posgrado relacionadas con la dirección de empresas (PDD_IESE), Máster dirección financiera (IE), Especialista en valoración de empresas (IEB) y Value Investing (Ben Graham Center). Tras años de experiencia en la gestión económica de empresas, ha trabajado como analista financiero en Avantcard – Apollo GM, empresa de capital riesgo y actualmente es responsable de proyecciones financieras en EVO Banco (Grupo Bankinter)