Llevábamos tiempo queriendo abordar los temas financieros desde una perspectiva diferente a la empresarial pero, aunque lo parezca, no es nada sencillo. La independencia es uno de los valores que rigen nuestra actividad en la Asociación y este es un tema sujeto a muchos “intereses”, y no son pocas las ocasiones en las que se nos han acercado para proponernos hacer un encuentro del Club de Desarrollo Personal y Liderazgo sobre finanzas personales. Al final hemos tenido la suerte de poder contar con Ricardo Estellés, experto en el área financiera, y que ha aceptado el reto de acercarnos este tema sin ser parte interesada y con la capacidad que le caracteriza para hacer accesible esta materia al público no financiero.

El primer tema que abordamos fue la relación que mantenemos las personas con el dinero. En muchas ocasiones, tomamos decisiones basadas en la intuición. En otras, la relación se vuelve tóxica. Un ejemplo de ello es lo que les pasa a un número importante de personas que ganan un gran premio en alguna lotería, conocido como Sudden Wealth Syndrome.

Consulta aquí la entrevista completa

Además de esta relación con el dinero, está el cómo percibimos y cómo hacemos proyecciones a futuro. Normalmente somos buenos con las proyecciones aritméticas, pero bastante malos con las geométricas. Hace unos años en una conversación de bar con el novio de una amiga salió precisamente este tema hablando de las compras a plazos. Él trabajaba en el sector financiero y nos planteaba la siguiente cuestión: ¿qué es más ventajoso, pagar a plazos sin interés, pero con comisión de apertura, o pagar a plazos con interés? Esto lo hicimos con un ejemplo y todos preferimos la compra a plazos sin interés y con comisión de apertura. El ejemplo era el siguiente: compra de 1.000 euros, pago a plazos en 6 meses sin interés con comisión del 3% (30 euros) o pago en el mismo plazo con interés del 9%. Ninguno hicimos el cálculo exacto. Pero es más ventajoso el pago con interés del 9% (26,25 euros).

En el caso anterior ocurre que la comisión de apertura puede ser más ventajosa que los intereses, pero depende, además del importe de esa comisión y del % de los intereses, del plazo. Si el plazo hubiera sido de un año, el pago de los intereses ascendería a 48,75 euros. Así que, para hacer proyecciones, tanto de inversión como de gasto, mejor cojamos una tabla Excel y hagamos unos números teniendo muy en cuenta los plazos.

“Rentabilidades pasadas no garantizan rendimientos futuros”. De la infinidad de cláusulas que podemos encontrar en los contratos de fondos de inversión, esta la encontramos en todos ellos, en diferentes versiones y con un lenguaje legal mucho más elaborado, por supuesto.

Pretender hacer una inversión rentable 100% segura es como tratar de vivir una vida exenta de riesgos, en la que nunca nos cortemos o nos caigamos. En la que nuestro trabajo, o nuestros clientes, vayan a estar ahí para siempre. En la que no enfermemos y no suframos ningún daño, ya sea este físico o emocional. Lo más parecido a este tipo de vida “hipersegura” en versión financiera serían los clásicos depósitos a plazo fijo, el precio a pagar por minimizar el riesgo son los bajos intereses que no superarán la inflación. Esto es, nuestro capital seguirá ahí pero su valor será menor que antes de iniciar la inversión.

Y esto nos lleva a un tema clave: analizar inversiones personales es fundamental tener en cuenta la inflación que, de manera muy resumida, hace que un euro hoy tenga menos valor que un euro hace un año por la sencilla razón de que los precios, en general, han subido. Y, ¿cuánto suben los precios?

Esta frase con la que empezábamos la utilizan las entidades financieras para protegerse de posibles reclamaciones, pero no deja de ser cierta. Por ejemplo, la vivienda solía considerarse un valor seguro, en el que pasara lo que pasara, no había perdidas de valor sino un incremento constante que se volvió exponencial con la burbuja inmobiliaria cuya explosión nos enseñó, entre otras muchas cosas, que no debemos olvidar el mantra: Rentabilidades pasadas…

Para hacer honor al tema, yo también voy a poner mi cláusula:

Este artículo refleja únicamente la opinión del autor y sus impresiones tras la sesión de Finanzas Personales. El contenido no debe entenderse en ningún caso como asesoramiento o recomendación a seguir en inversiones personales o de cualquier otro tipo. Ni la publicación ni el autor se hacen responsables de las decisiones que pueda tomar el lector en la gestión de sus finanzas personales, siendo éstas responsabilidad única y exclusivamente del propio lector

Dicho lo anterior, he aquí un par de gráficas que muestran cómo al aplicar la inflación, el precio de la vivienda sigue ciclos que parecen acompañar a los principales ciclos económicos.

La importancia del ahorro y el largo plazo

Ricardo Estellés nos mostró el resultado de ahorrar 3.000 euros al año durante 45 años con una rentabilidad anual del 5%: … ¡503.055 euros! Esto es producto principalmente de dos factores, el largo plazo y el interés compuesto que resulta de ir acumulando las rentabilidades de cada año.

Pero claro, esto queda muy bien cuando haces la proyección en Excel y no es más que un ejemplo para poner el acento en tres conceptos fundamentales:

- El ahorro: pasar de un modelo de conducta económica en el que, por lo general, gastamos al mismo nivel que ingresamos, a un modelo en el que primero fijamos un objetivo de ahorro, retiramos esa cantidad y luego ya hacemos lo que podamos con el resto es un gran cambio.

- La rentabilidad: obtener una rentabilidad que bata a la inflación y genere realmente un incremento de valor al capital invertido supone dedicar tiempo, leer y escuchar mucho, estudiar muchas opciones y elegir bien.

- El largo plazo: cuando ampliamos el horizonte temporal es más fácil obtener rentabilidades. Por ejemplo, mayor efecto del interés compuesto. Siguiendo el caso de ahorro anterior, a 25 años genera 150.000 euros, pero en los 20 siguientes no genera otros 150.000, sino 350.000. Si aplicamos esta perspectiva de largo plazo a una inversión en vivienda, los que compraron en 2006 han perdido, a fecha de hoy, una parte importante de su inversión, pero los que compraron 10 años antes (1996) han obtenido rentabilidad, pese a la inflación. Ambos inversores han sufrido la crisis inmobiliaria, pero en el largo plazo hay rentabilidad. Según la gráfica, parece que estamos en un momento de cambio de tendencia y que el precio de la vivienda vuelve a subir; es posible que el inversor de 2006 en 2026 obtenga rentabilidad, y mucho más probable que sea así en 2046.

A parte de lo anterior, si una cosa es clara en las finanzas personales es que no debemos invertir en aquello que desconocemos o no entendemos. Si no dominamos la dinámica de un negocio, estamos dejando nuestra inversión a merced únicamente de la suerte, dejando de ser una inversión para convertirse en una apuesta.

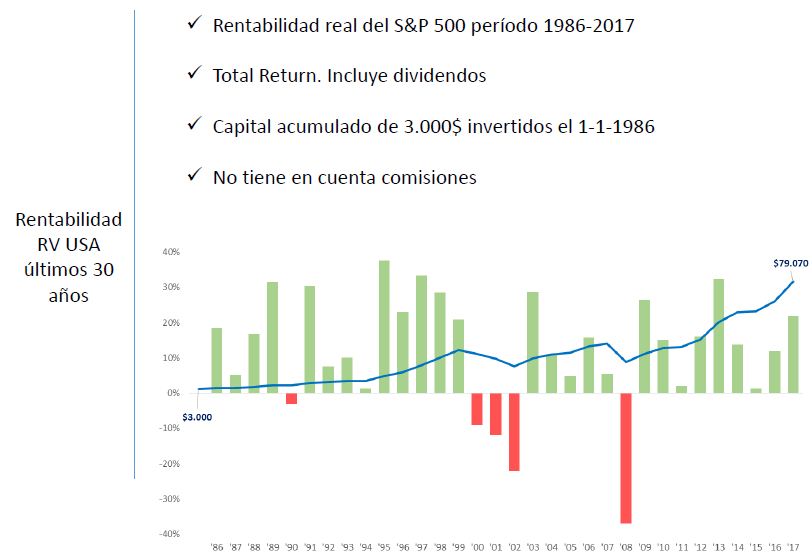

Como ejemplo de caso de inversión en bolsa vimos el índice S&P 500:

Para este tipo de inversiones es muy importante tener en cuenta tanto las comisiones como la fiscalidad. Aun así, volvemos a comprobar el efecto del largo plazo. Inversiones a corto pueden suponer perdidas de capital importantes; cuando las llevamos a largo plazo aparecen rentabilidades interesantes.

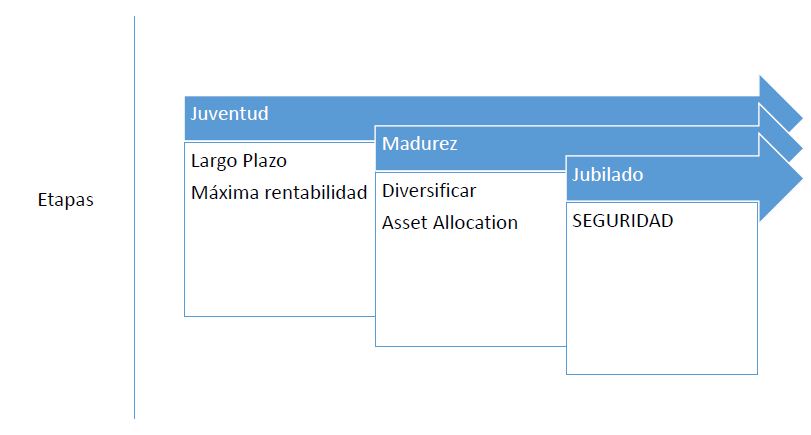

Como vemos, poder jugar con el largo plazo es fundamental. Por ello, las estrategias que a seguir deberían variar según la edad:

La cultura financiera debería formar parte de todos nosotros dado que nos ayudaría a tomar decisiones económicamente razonadas sobre nuestro dinero.

Aquí os dejamos algunas fuentes relevantes para profundizar en esta materia: